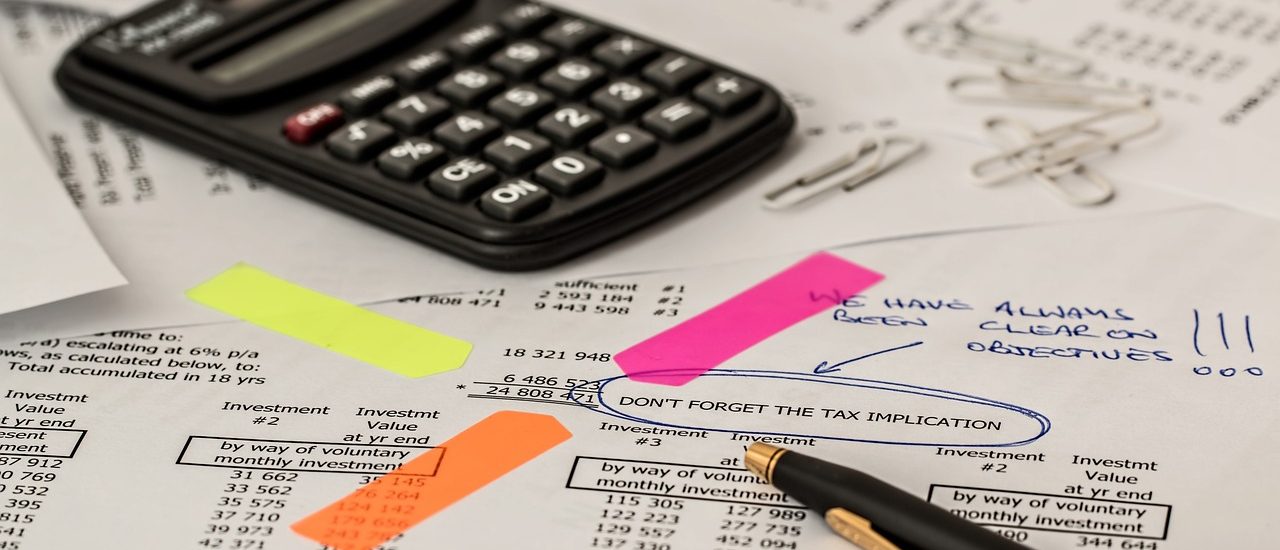

Durch die Steuerplanung können verschiedene Steuervorteile geltend gemacht werden. Der Einsatz von Tax Management trägt zur Einhaltung der Voraussetzungen für eine effektive Entscheidungsfindung bei. Die Planung der Steuerbilanzmethode konzentriert sich normalerweise auf die Generierung von Steuervorteilen durch Beschleunigung des Steuerabzugs und Aufschub des steuerpflichtigen Einkommens, um den im laufenden Jahr geschuldeten Steuerbetrag zu verringern.

Wenn Sie mit Ihrer Steuerplanung beginnen, müssen Sie verstehen, wie Steuerabzüge und Steuergutschriften funktionieren. Während beide Ihnen Steuererleichterungen bieten können, weisen sie einige wichtige Unterschiede auf. Zu den gängigsten Methoden der Steuerplanung gehört es, die vorteilhaftesten Abzüge und Gutschriften zu beantragen, zu denen Sie berechtigt sind, und sicherzustellen, dass Sie beim Ausfüllen Ihrer Steuererklärung nicht mit einer überraschenden Steuerrechnung konfrontiert werden. Dies kann so einfach sein wie die doppelte Überprüfung des Steuerabzugs von Ihren Gehaltsschecks, insbesondere wenn Sie eine bedeutende Veränderung in Ihrem Leben erlebt haben, wie z.

Ein Schwerpunkt liegt auf der Einhaltung gesetzlicher Formalitäten, um Steuern zu minimieren. Vor der Auswahl der besten Alternative werden verschiedene Alternativen verglichen. Der Prozess besteht darin, Konten in vorgeschriebenen Formen zu führen, Erklärungen einzureichen und Steuern zu zahlen. In der Steuerverwaltung Vergangenheit, Gegenwart und Zukunft werden berücksichtigt.

Zu den Elementen der persönlichen Steuerplanung können gehören, strategische Beiträge zu Ihrem HSA- oder Rentenkonto zu leisten, zu verstehen, welche Steuergutschriften für Sie gelten, und zu wissen, wann es sinnvoll ist, den Standardabzug geltend zu machen oder Ihre Abzüge aufzuschlüsseln. SteuerplanungSteuerverwaltungBei der Steuerplanung geht es darum, Ihre Steuerlast zu minimieren. Durch die Nutzung von Steuervergünstigungen und -abzügen können Sie Ihre Gesamtsteuerbelastung senken.

Alle in diesem Material verwendeten Beispiele sind generisch, hypothetisch und dienen nur der Veranschaulichung. Weder J.P. Morgan Asset Management noch seine verbundenen Unternehmen oder Vertreter schlagen vor, dass der Empfänger oder eine andere Person eine bestimmte Vorgehensweise oder überhaupt Maßnahmen ergreift. Mitteilungen wie diese sind nicht unparteiisch und werden im Zusammenhang mit der Werbung und Vermarktung von Produkten und Dienstleistungen bereitgestellt.

Diese Website ist eine allgemeine Mitteilung, die nur zu Informationszwecken bereitgestellt wird. Es hat pädagogischen Charakter und ist nicht als Empfehlung für bestimmte Anlageprodukte, Strategien, Planfunktionen oder andere Zwecke gedacht. Durch den Erhalt dieser Mitteilung stimmen Sie dem oben beschriebenen Verwendungszweck zu.

Eine effektive Steuerplanung kann dazu beitragen, Ihre Steuerlast zu reduzieren und Ihre Steuereffizienz zu verbessern. Zu den damit verbundenen Vorteilen gehört die Verrechnung zukünftiger Gesundheitskosten mit HSA-Beiträgen oder die Vorsorge für Ihren Ruhestand mit IRA-Beiträgen. Eine starke Steuerplanungsstrategie kann auch mehr Geld freisetzen, das Sie nach Belieben investieren, sparen oder ausgeben können.

Neben der Einsparung von Geld helfen Steuerplanungsstrategien den Steuerzahlern, Steuerstrafen zu vermeiden, das Beste aus ihren Steuerabzügen herauszuholen, ihre Finanzdokumente organisiert zu halten und für die Zukunft zu planen. Im Gegensatz dazu entzieht das Verzichten auf Steuerplanung Geld von den anderen Lebensbedürfnissen, indem die Steuerrechnungen unnötig erhöht werden. Glücklicherweise bietet ein wenig Zeitaufwand für die Entwicklung von Steuerplanungsstrategien viele Vorteile, die über Steuereinsparungen hinausgehen. Der Prozess hilft Einzelpersonen und kleinen Unternehmen, ihre Finanzen effektiver zu verwalten, den gesamten Kapitalabfluss zu reduzieren und mehr Geld in ihre Taschen zu stecken.

Vor dem Treffen von Anlage- oder Finanzentscheidungen sollte ein Anleger individuellen Rat von persönlichen Finanz-, Rechts-, Steuer- und anderen Fachleuten einholen, die alle besonderen Tatsachen und Umstände der eigenen Situation eines Anlegers berücksichtigen. Der Regelabzug ist ein Pauschalbetrag, den Sie abziehen dürfen, um Ihr zu versteuerndes Einkommen zu mindern. Dadurch wird sichergestellt, dass jeder Steuerzahler zumindest einen Teil seines Einkommens nicht der Bundeseinkommensteuer unterliegt. Im Allgemeinen wird der Betrag, den Sie abziehen können, jedes Jahr an die Inflation angepasst, und der Betrag, den Sie abziehen können, wird von der Regierung festgelegt.